L’une des études les plus fréquemment citées dans le domaine de la psychologie du développement est le test du marshmallow. Menée à la fin des années 1960 et au début des années 1970, cette étude visait à déterminer si la capacité des enfants de différer une gratification aurait une incidence sur leur réussite dans la vie. Le test se déroulait de la manière suivante : un chercheur offrait à des enfants une seule et unique guimauve, et les enfants pouvaient la manger immédiatement ou attendre environ 15 minutes. Le chercheur expliquait aux enfants que ceux qui résisteraient à la tentation de manger immédiatement leur guimauve auraient droit à deux guimauves plutôt qu’une. (Si seulement l’équation était toujours si simple !) Après l’expérience, les chercheurs ont suivi les participants. Pendant plusieurs années, ils ont pris diverses mesures de leur réussite, notamment leurs notes au Scholastic Assessment Test (SAT) et leur niveau de scolarité. En résumé, l’étude a fait ressortir que les enfants qui avaient choisi d’attendre pour avoir droit à une deuxième guimauve étaient plus susceptibles de mieux réussir dans la vie. Nous pouvons retenir de cette expérience une leçon utile en affaires : la gratification différée est une force remarquable et un facteur de réussite fondamental.

Dans notre travail d’analystes de placements, nous observons le test du marshmallow à l’oeuvre dans le monde des affaires. Chaque jour, des gestionnaires sont appelés à décider s’il est préférable de réaliser un bénéfice d’un dollar cette année ou un bénéfice de deux dollars dans quelques années.

De nombreuses décisions qui sont favorables aux perspectives à long terme d’une entreprise ne sont pas forcément favorables à ses bénéfices à court terme. Le refus de hausser les prix ou la décision d’investir pour l’avenir, qu’il s’agisse de construire une nouvelle usine ou d’augmenter le personnel de R&D, ne maximise pas les bénéfices à court terme. Néanmoins, ces mesures sont généralement essentielles à la prospérité à long terme d’une entreprise. Investir est donc un exercice d’équilibre subtil. En tant qu’investisseurs à long terme, nous sommes attirés par des sociétés très rentables, mais voulons-nous que la rentabilité de nos placements soit maximisée en permanence ? Une telle approche ne risquerait-elle pas de s’apparenter à celle des gestionnaires qui privilégient le court terme et l’unique guimauve plutôt qu’à une perspective à long terme ?

« Dans notre travail d’analystes de placements, nous observons le test du marshmallow à l’oeuvre dans le monde des affaires. Chaque jour, des gestionnaires sont appelés à décider s’il est préférable de réaliser un bénéfice d’un dollar cette année ou un bénéfice de deux dollars dans quelques années. »

La valeur des bénéfices d’une société dépend de leur viabilité : peuvent-ils être protégés et fructifier à longue échéance ? Cette protection est assurée par l’atout concurrentiel de l’entreprise, qui la démarque de ses concurrents et la met à l’abri des perturbations. Or, comme toute bonne chose, l’atout concurrentiel a un prix ; les entreprises bien gérées sont disposées à payer ce prix de manière périodique pour protéger leur viabilité à long terme. Dans ce numéro de La Perspective de Burgundy, nous explorerons diverses situations qui illustrent le coût de l’atout concurrentiel pour les entreprises et montrent pourquoi ce coût est à la fois nécessaire et souhaitable même s’il limite la rentabilité à court terme. Nous étudierons ces coûts sous trois aspects, soit une utilisation modérée du pouvoir d’établir les prix, les dépenses protégeant l’atout concurrentiel et les investissements protégeant l’atout concurrentiel. Ces trois aspects peuvent limiter la rentabilité à court terme, mais ils permettent d’accroître la viabilité et la valeur à long terme d’une entreprise.

UTILISATION MODÉRÉE DU POUVOIR D’ÉTABLIR LES PRIX

L’une des caractéristiques importantes que nous recherchons pour nos placements est le pouvoir d’établir les prix. La capacité d’augmenter les prix est un indicateur clair de la valeur offerte par une entreprise. Comme l’a si bien dit Warren Buffett :

« Le critère primordial de la qualité d’une entreprise est son pouvoir d’établir des prix. Une entreprise qui a le pouvoir d’augmenter ses prix sans perdre du terrain au profit d’un concurrent est une entreprise solide. Une entreprise qui s’en remet à la divine providence avant d’augmenter ses prix de 10 pour cent est en mauvaise posture. »1

Nous convenons avec Buffett que le pouvoir d’établissement des prix est important, mais en ajoutant une mise en garde : ce pouvoir doit être utilisé de manière responsable et avec modération. Comme nous allons le démontrer plus loin en citant un exemple édifiant, une entreprise qui abuse de ce pouvoir peut en pâtir à long terme.

Les clients de longue date de Burgundy ont sans doute entendu parler du modèle d’affaires du « rasoir et des lames de rasoir ». Cette expression renvoie à la bonne vieille stratégie de Gillette, la célèbre marque américaine de produits pour le rasage, qui consistait à vendre les rasoirs bon marché et à exiger un prix élevé pour les lames de rasoir. Le principe sous-jacent est le suivant : une fois qu’un consommateur a acheté le rasoir, il continuera probablement d’acheter les lames de cette marque. Dans le passé, en raison du coût modique du rasoir et des habitudes des consommateurs, Gillette a pu augmenter les prix des lames de rasoir sans trop craindre de perdre des clients et, à vrai dire, a régulièrement eu recours à ce levier. Cette stratégie a aidé Gillette à se bâtir un empire sur le marché des produits de soins personnels. L’entreprise a largement été citée en exemple en raison du pouvoir qu’elle exerçait sur l’établissement des prix dans le secteur de la

consommation de base, et Gillette a été acquise par Procter & Gamble (P&G) en 2005 pour la somme de 57 G$ US.

Nous avons toujours aimé les entreprises qui préconisaient le modèle du rasoir et des lames de rasoir et, loin d’être confinées au secteur des produits de consommation, elles sont en fait présentes dans une foule de secteurs d’activité. Globalement, ce que les investisseurs aiment dans ce modèle, c’est le niveau élevé de rentabilité récurrente qu’il procure aux propriétaires d’entreprise : une fois qu’un client a acheté un rasoir, ses achats futurs de lames de rasoir sont fortement prévisibles.

Or, un tel degré de prévisibilité peut-il résister à des hausses de prix continuelles ? Voyons comment Gillette s’est comportée ces dernières années.

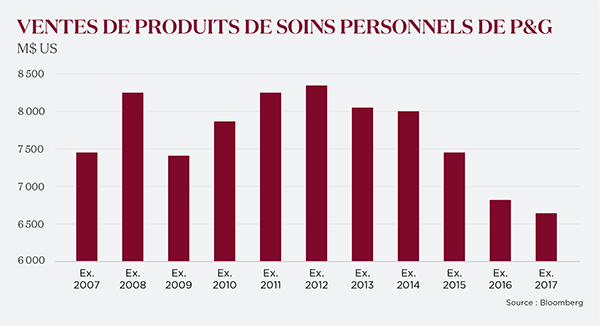

Comme le montre le diagramme ci-dessus, tout ne va pas pour le mieux dans l’entreprise qui a incarné le modèle d’affaires du rasoir et des lames de rasoir. Depuis cinq ans, les revenus de la division des articles de soins personnels de P&G (qui est constituée pour l’essentiel de l’ancienne entreprise Gillette) ont été amputés du cinquième. Pourquoi ?

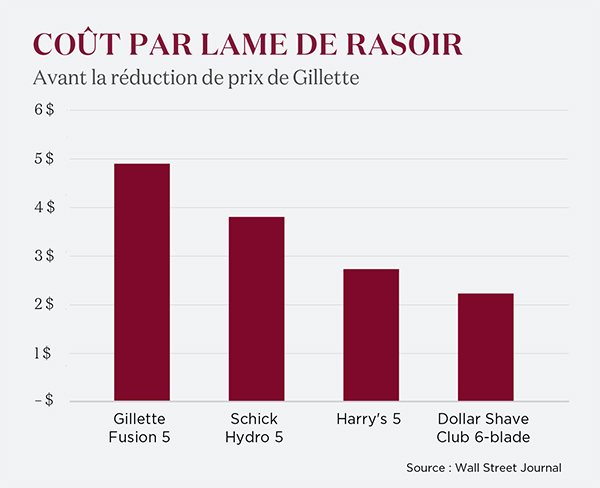

Il se trouve que pendant que Gillette se délectait de bénéfices, ou de guimauves, à court terme, ses hausses de prix ont favorisé l’expansion et la prospérité de nouveaux concurrents. Au cours des 10 dernières années, des clubs d’abonnement en ligne à des produits de rasage, par exemple Harry’s et Dollar Shave Club, ont vu le jour. Ils ont commencé à grignoter la part de marché de Gillette en proposant des rasoirs à des prix beaucoup plus bas – tellement bas qu’en 2017, ces concurrents vendaient des rasoirs de qualité comparable à ceux de Gillette à des prix inférieurs de 22 % à 54 %. Il n’est donc pas étonnant qu’en 2017, les ventes de lames de rasoir aux États-Unis de P&G aient fléchi de 18 % et que Gillette ait aussi fini par se résoudre à réduire, dans une proportion allant jusqu’à 20 %, les prix de quelques-uns de ses rasoirs les plus populaires. Pour empêcher l’érosion de sa clientèle, l’entreprise a donc fait marche arrière.

Le cas de Gillette illustre que la surutilisation du pouvoir d’établissement des prix, même si elle a été favorable à la rentabilité à court terme de l’entreprise, a fait fuir les clients et a favorisé l’apparition de nouveaux concurrents avides de se tailler une part de marché. La viabilité de l’entreprise a par conséquent été ébranlée, et le temps nous dira si les réductions de prix spectaculaires de 2017 permettront à Gillette de se redresser.

Les entreprises qui possèdent le pouvoir d’établir leurs prix ne l’utilisent pas forcément au maximum. Au Japon, dans un contexte économique de concurrence et de déflation, nous avons observé des cas où des entreprises solides renoncent à exercer ce pouvoir, préférant recourir à d’autres moyens pour stimuler leurs bénéfices.

Prenons l’exemple d’Otsuka Shokai, un intégrateur de systèmes de TI japonais qui offre ses produits et son service technique à de petites entreprises. Les principaux concurrents d’Otsuka, par exemple Fujitsu, sont des géants qui répondent aux besoins de grandes sociétés du Japon. Les clients d’Otsuka sont de taille modeste, plus de la moitié d’entre eux générant un chiffre d’affaires annuel de moins de 100 M$ US. L’élément fondamental du modèle d’affaires d’Otsuka est sa structure, qui lui permet de rentabiliser ses activités de vente (et de service) auprès de petites entreprises alors que ses grands concurrents ne peuvent pas rentabiliser leurs activités en faisant affaire avec ce segment du marché et, de ce fait, le laissent de côté. Otsuka a donc très peu de concurrents directs dans son créneau.

Les petites entreprises clientes d’Otsuka manquent cruellement de ressources de TI à l’interne et, en général, s’en remettent entièrement à Otsuka pour répondre à leurs besoins en matériel, en logiciels et en services de maintenance. Otsuka dispose donc d’un excellent pouvoir de négociation. Pourtant, même si l’entreprise prend de l’expansion, sa rentabilité brute n’a pas beaucoup augmenté en dépit du fait qu’elle réalise des économies d’échelle du côté des achats. Ayant ces données en tête, à l’occasion de notre première rencontre avec un cadre supérieur de l’entreprise, nous lui avons demandé avec perplexité ce qui se passait : « Transférez-vous vos économies de coûts à vos clients ? Pourquoi ne pas maintenir vos prix et tirer parti des économies de coûts que vous réalisez en augmentant vos économies d’échelle, voire relever légèrement vos prix ? » Notre interlocuteur a calmement attiré notre attention sur la dernière diapositive de sa présentation aux investisseurs, intitulée « Nous tenons à la confiance de nos parties prenantes », insistant sur le segment clientèle.

Message : Nous veillons aux intérêts de nos clients.

Notre première réaction n’a pas été positive : avions-nous affaire à une entreprise à but lucratif qui traitait équitablement ses actionnaires, de la même manière que les autres parties prenantes importantes, ou étions-nous relégués au second rang ?

Après avoir effectué d’autres analyses et rencontré de nouveau la direction, nous sommes devenus un peu moins critiques à l’égard de cette approche. Voici une entreprise qui se démarque de ses concurrents, jouit d’une excellente réputation et possède une clientèle captive. À notre avis, cette entreprise a le pouvoir de fixer ses prix, mais renonce à l’exercer. Pensons à Gillette et demandons-nous si ce modèle est déraisonnable. La modération dont Otsuka fait preuve à l’égard de ses prix renforce peut-être sa compétitivité. Otsuka peut non seulement tirer parti de la croissance des dépenses en TI de sa clientèle existante de petites entreprises, mais aussi augmenter sa clientèle. Des hausses de prix peuvent favoriser la concurrence et l’émergence de nouveaux venus sur le marché, mais la stratégie d’Otsuka la met à l’abri de telles menaces. Cela dit, l’entreprise a fait croître substantiellement ses bénéfices à un taux composé de 14 % depuis cinq ans – non par l’élargissement de ses marges, mais par l’accroissement de sa clientèle et l’augmentation de sa part de portefeuille de ses clients actuels. Il est important de noter que la croissance de ses

bénéfices ne crée pas de nouvelles menaces pour Otsuka. Le pouvoir d’établir les prix est peut-être l’un des éléments les plus révélateurs de la compétitivité d’une entreprise, mais le fait de renoncer – ou, à tout le moins, d’exercer de manière responsable – à ce pouvoir dans le but de conserver une longueur d’avance respectable est un autre exemple illustrant comment certaines entreprises renoncent partiellement à des bénéfices à court terme pour s’assurer un apport beaucoup plus stable de bénéfices à long terme. Un peu plus proche de chez nous, Amazon est une entreprise dont la stratégie consiste entièrement à renoncer à la rentabilité pour attirer des clients, augmenter ses ventes, écraser ses concurrents et exercer des pressions sur ses fournisseurs. Jeff Bezos, chef de la direction d’Amazon, est célèbre pour avoir dit : « Votre marge, c’est mon occasion d’affaires ». Nous préférons investir dans des sociétés rentables, mais dans le contexte actuel des affaires, caractérisé par la prolifération de menaces perturbatrices comme Amazon, les entreprises qui exercent leur pouvoir d’établissement des prix jusqu’à la limite (ou au-delà) s’exposent à l’autodestruction.

« Le pouvoir d’établir les prix est peut-être l’un des éléments les plus révélateurs de la compétitivité d’une entreprise, mais le fait de renoncer – ou, à tout le moins, d’exercer de manière responsable – à ce pouvoir dans le but de conserver une longueur d’avance respectable est un autre exemple illustrant comment certaines entreprises renoncent partiellement à des bénéfices à court terme pour s’assurer un apport beaucoup plus stable de bénéfices à long terme. »

DÉPENSES PROTÉGEANT L’ATOUT CONCURRENTIEL

De nombreuses entreprises dans lesquelles nous détenons des participations doivent périodiquement affecter des ressources au maintien de leur atout concurrentiel. Cet investissement prend généralement quelques formes différentes. L’une des plus répandues peut-être concerne les activités de recherche et de développement, auxquelles sont affectées des ressources abondantes qui, en général, dépassent 2 % du chiffre d’affaires et peuvent être beaucoup plus élevées dans les entreprises de haute technologie. Par exemple, Google affecte une part très élevée de son chiffre d’affaires, soit 15 %, aux activités de R&D, qui ont totalisé 16 G$ US au cours du dernier exercice. Comme il s’agit d’une sortie de liquidités, comment devrions-nous considérer les dépenses de R&D ? Souhaiterionsnous que ce poste de dépenses soit réduit au profit des actionnaires ?

En réalité, les dépenses de R&D sont généralement nécessaires et, dans de nombreux cas, renforcent l’atout concurrentiel d’une entreprise. Ces dépenses sont destinées à améliorer des produits et des services existants, à mettre au point de nouveaux produits ou services pour stimuler la croissance future et à parfaire des processus internes pour réduire les coûts et accroître l’efficacité. Tous ces éléments contribuent au maintien de la compétitivité d’une entreprise et ont un effet dissuasif sur les concurrents insatiables. Nos professionnels constatent en général que les dépenses de R&D sont essentielles pour créer ou maintenir la différenciation des produits, ce qui peut renforcer l’atout concurrentiel d’une entreprise. Par conséquent, les sociétés dans lesquelles nous étenons des participations ont tendance à consacrer une part importante de leur chiffre d’affaires à ce oste de dépenses vital.

Un autre volet dans lequel les entreprises protègent leur atout concurrentiel en consentant des dépenses récurrentes substantielles est l’excellence des ventes et du service technique. La rémunération du personnel affecté à ces activités peut représenter des charges récurrentes notables, mais l’excellence constitue aussi un atout concurrentiel important. Hoshizaki, le plus grand fabricant japonais de matériel de restauration et une société parmi notre équipe de rêve2 en Asie, en est un bon exemple.

Hoshizaki est un titan du secteur du matériel de restauration au Japon. L’entreprise se targue de détenir des parts dominantes du marché intérieur avec ses principaux produits, soit des appareils à glaçons, des réfrigérateurs, des lave-vaisselle et des distributeurs de bière ; sa part du marché varie selon le produit de 35 % à 70 %. Le principal facteur de la réussite d’Hoshizaki sur le marché japonais est son modèle d’affaires exclusif qui repose sur la vente directe et le service technique. Ce modèle contraste avec l’approche standard adoptée dans le secteur : le matériel est vendu dans un réseau fragmenté de concessions indépendantes, qui revendent les produits à des utilisateurs finaux tels que des restaurants. Les avantages du modèle de vente directe d’Hoshizaki sont importants. En entretenant une relation directe avec ses clients finaux, Hoshizaki est mieux à même de comprendre leurs besoins de sorte que le personnel de vente s’acquitte plus efficacement de la vente et du service à la clientèle. Qui plus est, en offrant un service technique assuré par ses propres employés, l’entreprise a acquis une réputation d’excellence grâce à son service attentionné. Enfin, le personnel du service technique joue également un rôle primordial dans la conclusion de nouvelles ventes de matériel. Selon le président de l’entreprise, les employés du service technique sont à l’origine de 70 % des ventes d’Hoshizaki parce qu’ils sont dans une position idéale pour attirer l’attention des clients sur la nécessité d’effectuer une réparation ou une mise à niveau ou encore d’acquérir du nouveau matériel. Ces atouts réunis hissent résolument Hoshizaki à la tête de son secteur au Japon.

Bien entendu, la prestation d’un service de vente personnalisé et d’un service d’intervention rapide à plus de 600 000 restaurants au Japon et à une foule d’autres clients (hôtels, écoles, foyers pour personnes âgées, etc.) a un coût. Pour assurer la conduite de ses activités au Japon et être en mesure de servir sa vaste clientèle, Hoshizaki emploie 3 100 représentants et 2 500 techniciens

spécialisés dans l’entretien, en poste dans 447 bureaux de vente. Cela nuit à la rentabilité de l’entreprise, et les disparités régionales sur le plan de la rentabilité en témoignent. Les marges d’exploitation d’Hoshizaki sont plus minces au Japon (13 %) qu’aux États-Unis (16 %),3 où Hoshizaki vend ses produits par l’intermédiaire de concessionnaires en raison de la difficulté logistique de gérer de manière rentable son modèle de vente directe dans un territoire aussi étendu. Par conséquent, Hoshizaki a moins de bouches à nourrir aux États-Unis et ses dépenses d’exploitation y sont inférieures.

La question charnière à se poser ici est la suivante : toutes choses étant égales par ailleurs,4 devrions-nous détenir une participation dans l’entreprise des États-Unis, dont la marge est supérieure, ou dans l’entreprise japonaise, dont la marge est légèrement moindre ? Réponse : dans la seconde. La conduite des activités d’Hoshizaki au Japon coûte certes cher, mais ses affaires y sont plus

viables et moins exposées aux perturbations. Sa connaissance de la clientèle, la dépendance quasi totale de ses clients à son égard et sa notoriété exemplaire nous incitent à penser que le risque de perturbation au Japon est extrêmement faible. Nous croyons donc fermement en la capacité d’Hoshizaki de maintenir sa rentabilité à très long terme et de continuer à détenir la part du lion de la croissance du marché japonais. En d’autres termes, Hoshizaki préfère limiter légèrement sa consommation actuelle de guimauves pour en recevoir beaucoup plus à l’avenir.

INVESTISSEMENTS PROTÉGEANT L’ATOUT CONCURRENTIEL

Dans les deux exemples qui précèdent, les résultats des entreprises sont directement touchés par la réduction des marges. Le maintien ou le renforcement d’un atout concurrentiel peut aussi consister en un investissement considérable. Qu’elles investissent dans les immobilisations ou procèdent à une fusion-acquisition, des entreprises solides doivent parfois effectuer des dépenses d’investissement pour conserver ou raffermir leur compétitivité. Le coût initial peut être élevé, mais les avantages à long terme du maintien d’un atout concurrentiel dans un secteur en croissance peuvent être énormes.

Prenons l’exemple de San-A Corporation, un placement de la stratégie des actions asiatiques. Cette entreprise est située dans la préfecture japonaise d’Okinawa, une île semi-tropicale idyllique de 1,4 million d’habitants qui se trouve à environ 1 500 km au sud de Tokyo. San-A exploite la plus grande chaîne de supermarchés et de grands magasins d’Okinawa et est propriétaire-exploitant de centres commerciaux. Il s’agit de la plus importante entreprise de la préfecture du point de vue des revenus, et San-A occupe une place dominante dans le secteur du commerce de détail d’Okinawa en raison de ses économies d’échelle locales, de son expertise interne en logistique et de sa connaissance approfondie des goûts des consommateurs locaux.

Okinawa est une destination très prisée par les touristes japonais, et l’essor du tourisme étranger y est également remarquable. Mis à part le climat, l’île doit sa popularité à sa proximité de populations de plus en plus nanties de nombreux centres urbains d’Asie : Okinawa n’est qu’à deux heures de vol de Shanghai ou de Séoul, trois heures de vol de Beijing ou de Hong Kong et seulement 90 minutes de Taipei. Aujourd’hui, environ neuf millions de touristes affluent chaque année vers Okinawa, soit à peu près le nombre de touristes qui vont à Hawaï. Les visiteurs d’outre-mer ne représentent qu’environ 2,5 millions de ces touristes, mais ce nombre a septuplé depuis cinq ans, ce qui équivaut à une hausse moyenne de 47 % par année !

Constatant la croissance prodigieuse du tourisme entrant, San-A a décidé d’investir dans sa croissance future en construisant un nouveau centre commercial conçu pour servir la clientèle grandissante de touristes étrangers d’Okinawa. Il s’agit d’un projet d’envergure, car le nouveau centre commercial est 60 % plus vaste que les installations actuelles les plus spacieuses de San-A et est en voie de devenir le plus grand centre commercial de l’île. Bien entendu, l’investissement de San-A dans ce projet nécessite un apport de fonds initial appréciable de 47 milliards de yens (427 M$ US), ce qui aura une incidence à court terme négative sur sa rentabilité en raison des coûts d’amortissement croissants de ce projet. En tant qu’investisseurs, plutôt que de déplorer cette décision, nous nous réjouissons que notre participation serve à effectuer des investissements qui produiront des rendements robustes à long terme. Selon nous, la stratégie de croissance de San-A est audacieuse, mais mûrement réfléchie, et aidera l’entreprise à conserver sa prééminence dans le secteur du commerce de détail d’Okinawa tout en augmentant son exposition au tourisme en plein essor de l’île. (Et surtout, le projet est autofinancé parce que San-A dispose d’un bilan en béton.) Voilà un autre modèle appelé à faire croître les bénéfices à très long terme, moyennant le renoncement à une partie des bénéfices aujourd’hui : un parfait exemple qui illustre comment maximiser les guimauves à long terme.

À notre avis, certains des chefs de file du secteur américain de la technologie démontrent bien comment investir pour protéger un atout concurrentiel. Prenons Google, un titre dans notre stratégie des actions américaines. Propriétaire du moteur de recherche numéro un à l’échelle mondiale, Google détient une part du marché mondial de la recherche par ordinateur de 75 % et de la recherche sur appareil mobile de 87 %. Son moteur de recherche traite 63 000 recherches à la seconde (environ deux billions de recherches par an) et, étant doté d’un algorithme autoperfectible, améliore constamment sa fonctionnalité. L’atout concurrentiel de Google repose sur l’habitude des consommateurs et le fait que son rôle de chef de file dans la recherche en ligne se renforce parce que le moteur de recherche perfectionne l’algorithme au quotidien. La domination exercée par Google dans le domaine de la recherche en ligne lui a permis de bâtir un empire publicitaire qui, en 2017, a rapporté 95 G$ US.

Google a conclu des acquisitions décisives qui ont assuré la protection de son atout concurrentiel au fil du temps. La première a été réalisée en 2005 pour faire face à la menace imminente du transfert de l’activité sur Internet des ordinateurs personnels vers les téléphones mobiles. L’entreprise ayant compris que le comportement des consommateurs était en train de changer, elle a assuré ses assises dans le domaine de la recherche en acquérant Android, le plus grand fournisseur de systèmes d’exploitation de téléphonie mobile. Google avait raison de craindre la menace de la mobilité. Alors que le moteur de recherche était utilisé à 100 % sur des ordinateurs personnels en 2007, de nos jours, les appareils mobiles et les ordinateurs personnels représentent respectivement 60 % et 40 % de cette utilisation. Fait remarquable, nous pouvons dire en rétrospective que l’acquisition d’Android au prix, selon la rumeur, de 50 M$ US, était de toute évidence merveilleusement synchronisée, car elle a permis à Google de conserver sa longueur d’avance dans la recherche en ligne. Vu la valeur de cette activité aujourd’hui, il est clair que, même à un prix plus élevé, il aurait valu la peine de protéger un atout concurrentiel aussi précieux pour Google.

CONCLUSION

Chez Burgundy, notre travail d’investisseurs recherchant la qualité ne se limite pas à repérer des sociétés dont les données économiques sont exemplaires, car ce n’est que la première étape, et la plus simple. Notre analyse de la valeur à long terme d’une société consiste surtout à déterminer la durabilité des données économiques, et c’est l’élément qui retient notre attention pour évaluer sa compétitivité. Nous sommes toujours attentifs aux menaces à la rentabilité d’une société, mais nous voyons d’un bon oeil les décisions prudentes prises par les dirigeants pour améliorer la viabilité à long terme, tant les stratégies responsables en matière d’établissement des prix que les dépenses protégeant l’atout concurrentiel ou les investissements renforçant l’atout concurrentiel. Ces décisions ont un coût à court terme, mais nous savons que le report de la gratification est récompensé plus tard. En d’autres termes, nous sommes prêts à patienter pendant 15 minutes !

2. Un titre parmi notre équipe de rêve désigne une société qui répond aux critères de qualité de Burgundy, mais dont l’évaluation ne justifie pas de placement pour l’instant. Nous suivons de près ces sociétés et attendons que le prix d’achat soit approprié.

3. Cela tient partiellement à la gamme de produits, mais également aux coûts indirects au Japon.

4. Croissance comprise, bien qu’il soit important de noter que les activités d’Hoshizaki au Japon sont manifestement en croissance.

Ce numéro de La Perspective de Burgundy est présenté à titre illustratif et aux fins de discussion seulement. Il ne constitue pas des conseils de placement ni ne tient compte des objectifs, des contraintes et des besoins financiers qui vous sont propres. Ce numéro de La Perspective de Burgundy ne vise aucunement à vous inciter à synchroniser le marché d’une façon ou d’une autre ni à prendre de décisions de placement fondées sur son contenu. Certains titres peuvent être utilisés comme exemples pour illustrer la philosophie de placement de Burgundy. Les portefeuilles Burgundy peuvent détenir ou non ces titres pendant toute la période indiquée dans les exemples. Les investisseurs doivent noter que leurs placements ne sont pas garantis, que leurs valeurs fluctuent fréquemment et que les rendements passés peuvent ne pas se reproduire. La Perspective de Burgundy ne constitue pas une offre de placement selon l’une ou l’autre des stratégies

d’investissement présentées par Burgundy. Les renseignements contenus dans ce numéro représentent l’opinion de Gestion d’actifs Burgundy Ltée ou de ses employés à la date de publication et peuvent changer sans préavis. Veuillez consulter la section Mention juridique du site Web de Burgundy pour obtenir de plus amples renseignements.